Khi tiến hành mua bán nhà, người bán phải có nghĩa vụ đóng thuế thu nhập cá nhân dựa trên khoản thu nhập mà mình nhận được. Mặc dù vậy, trong nhiều trường hợp, pháp luật có quy định nhiều trường hợp được miễn khoản thuế này. Vậy khi nào thì được miễn thuế thu nhập cá nhân khi bán nhà? Thủ tục tiến hành ra sao? Cùng Mogi tìm hiểu qua bài viết dưới đây để hiểu rõ hơn vấn đề đóng thuế thu nhập cá nhân khi bán nhà.

Thuế thu nhập cá nhân là gì?

Thuế là gì?

Trước hết, ta cần tìm hiểu thuế là gì? Thuế là một khoản thu bắt buộc đóng góp vào ngân sách nhà nước. Thuế được pháp luật quy định rõ ràng đối với các tổ chức kinh doanh và các đối tượng trong xã hội. Mỗi chủ thể thuộc đối tượng đóng thuế phải thực hiện đầy đủ nghĩa vụ đóng thuế theo quy định của pháp luật.

Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân là khoản tiền mà người đi làm phải nộp vào ngân sách nhà nước từ một phần tiền lương hoặc từ các nguồn thu nhập khác mà cá nhân kiếm được. Những cá nhân có thu nhập thấp không bị tính thuế thu nhập cá nhân. Do vậy, thuế thu nhập cá nhân mang tính công bằng và làm giảm khoảng cách giàu nghèo trong xã hội.

>>>Tham khảo: Thuế chuyển nhượng nhà đất cần phải nộp là gì?

Hướng dẫn tính thuế thu nhập cá nhân khi bán nhà

Hiện nay, nhu cầu sử dụng nhà ở đang tăng cao. Do vậy việc mua đi bán lại một căn nhà như bán nhà Củ Chi, bán nhà quận 1, bán nhà Gò Vấp, bán nhà quận 6 dưới 2 tỷ, bán nhà Hà Đông, bán nhà Đống Đa, bán nhà Bình Chánh, bán nhà mặt tiền quận 7, bán nhà quận Hoàn Kiếm, bán nhà mặt tiền quận 3, … hay một mảnh đất diễn ra ngày càng nhiều. Ngoài những vấn đề về thủ tục pháp lý, giấy tờ nhà đất, ..thì vấn đề nộp thuế thu nhập cá nhân khi bán nhà được rất nhiều người quan tâm.

Trên thực tế, việc xác định số tiền phải đóng thuế của mỗi người là khác nhau. Thủ tục khai thuế và các quy trình liên quan cũng khá phức tạp. Để xác định mức thuế, pháp luật chia ra làm 2 đối tượng là cư trú và không cư trú. Ngoài ra, công thức chung nhất để xác định khoản thuế phải đóng sẽ được trình bày sau đây.

Công thức chung tính thuế thu nhập cá nhân khi bán nhà

Bài toán tính thuế thu nhập cá nhân phải đóng khi bán nhà khiến nhiều người đau đầu. Cụ thể:

Thuế thu nhập cá nhân = Thuế suất x Giá chuyển nhượng.

Đây chính là công thức tính toán chung để tính toán số tiền thuế phải nộp. Tuy nhiên không phải ai cũng áp dụng được ông thức này. Bởi số tiền phải nộp còn phụ thuộc vào người phải nộp thuế. Đối với cá nhân cư trú sẽ có phương pháp tính giá chuyển nhượng và thuế suất khác với cá nhân không cư trú.

Trường hợp gia chủ là cá nhân cư trú

Trong trường hợp gia chủ cá nhân cư trú thì khi nộp thuế, cần căn cứ vào cách tính tại Điều 14 Luật thuế thu nhập cá nhân năm 2007 được bổ sung thêm những điều khoản về thuế vào năm 2014; Điều 12 Thông tư 111/2013/TT-Bộ Tài Chính được sửa đổi bởi điều 17 Thông tư 92/2015/TT- Bộ Tài Chính; Điều 18 Nghị định 65/2013/NĐ-CP được sửa đổi bởi khoản 11, Điều 2 Nghị định 12/2015/NĐ-CP quy định như sau:

Thuế thu nhập cá nhân = giá chuyển nhượng nhà, đất (bất động sản) theo từng lần x 2% thuế suất. Thuế suất 2% được áp dụng dựa trên đơn giá bán hoặc giá cho thuê nhà ở đối với cá nhân cư trú.

Thời điểm tính thuế:

Thời điểm tính thuế thu nhập cá nhân khi bán nhà trong trường hợp là cá nhân cư trú được quy định như sau:

– Cá nhân cư trú thì thời điểm tính thuế được tính từ thời điểm mà hợp đồng bán nhà hay chuyển nhượng nhà đất bắt đầu có hiệu lực. Người mua sẽ là người tiến hành nộp thuế nếu như hai bên không thỏa thuận trong hợp đồng.

– Khi đã làm xong thủ tục đăng ký sở hữu, quyền sử dụng nhà đất (đối với mô hình bất động sản đã hình thành) thì cũng là thời điểm tính thuế. Đối với trong trường hợp bất động sản được hình thành trong tương lai; thời điểm tính thuế là thời điểm cá nhân nộp hồ sơ khai thuế với cơ quan có thẩm quyền.

Trường hợp gia chủ là cá nhân không cư trú

Đối với những cá nhân không cư trú thì thuế TNCN phải đóng dựa theo quy định pháp luật tại Điều 21 thông tư 111/2003/TT- Bộ Tài Chính; Điều 29 luật thuế thu nhập cá nhân năm 2007.

Giá chuyển nhượng nhà đất x Thuế suất 2% = thuế thu nhập cá nhân phải nộp.

Cụ thể:

– Thuế suất trong trường hợp này được tính giống như cá nhân cư trú. Bằng 2% trên giá mua bán, hoặc giá cho thuê.

Tóm lại, thuế thu nhập cá nhân là nghĩa vụ của mỗi người. Cho dù người đó có thuộc nhóm cư trú hay không cư trú. Chỉ khác biệt ở chỗ cách thức xác định giá chuyển nhượng và thời điểm tính thuế. Do vậy số tiền thuế phải nộp là khác nhau.

Trường hợp được miễn thuế thu nhập cá nhân khi bán nhà

Khi tiến hành chuyển nhượng, người bán có nghĩa vụ phải đóng thuế TNCN. Tuy nhiên, Luật vẫn quy định một vài trường hợp cá nhân thuộc diện được miễn thuế TNCN khi bán nhà sau đây:

- Quá trình mua bán nhà giữa người có quan hệ hôn nhân, huyết thống, nuôi dưỡng

Ngoài ra, nhà do vợ, chồng làm ra trong thời kỳ hôn nhân được coi là tài sản chung. Khi quyết định ly hôn, nhà được chia theo thỏa thuận giữa 2 vợ chồng hoặc do tòa án phán quyết thì việc phân chia tài sản này thuộc diện được miễn thuế.

- Người chuyển nhượng chỉ có duy nhất một nhà ở, một thửa

Trong đó, cá nhân bán nhà phải đáp ứng đủ 03 điều kiện sau:

Điều kiện 1: Cá nhân chỉ có quyền sở hữu một nhà duy nhất

Điều kiện 2: Cá nhân có quyền sở hữu nhà ở tối thiểu 183 ngày.

Điều kiện 3: Cá nhân chuyển nhượng toàn bộ nhà ở, đất ở.

Lưu ý: Các cá nhân phải tự khai và tự chịu trách nhiệm về lời khai của mình. Nếu phát hiện sai sự thật sẽ bị cơ quan có thẩm quyền xử lý truy thu thuế và bị phạt vì hành vi vi phạm pháp luật thuế dựa trên quy định của pháp luật về quản lý thuế.

Tham khảo tại

– Điểm a, b; Khoản 1 Điều 3 Thông tư 111/2013/TT-BTC ban hành ngày 15/8/2013.

– Điều 4 trong Luật Thuế TNCN năm 2007.

– Điều 4 của Nghị định 65/2013/NĐ-CP ngày 27/6/2013.

>>>Xem thêm: Thuế nhà đất: Người cho thuê nhà đất có phải đóng?

Hướng dẫn khai thuế thu nhập cá nhân khi mua bán nhà đất

Hồ sơ để khai thuế đối với nguồn thu nhập từ việc chuyển nhượng đất, nhà ở bao gồm:

1 – Mẫu tờ khai thuế TNCN theo mẫu số 03/BĐS-TNCN

2 – Bản chụp giấy chứng nhận QSDĐ; giấy tờ chứng minh quyền sở hữu nhà hoặc quyền sở hữu các công trình trên đất và có chữ kí của cá nhân chịu trách nhiệm.

3 – Hợp đồng mua bán nhà, đất.

4 – Các giấy tờ liên quan làm căn cứ xác định thuộc đối tượng được miễn thuế (nếu thuộc trường hợp được miễn thuế TNCN).

Nơi nộp hồ sơ khai thuế: Nơi nộp hồ sơ khai thuế tại bộ phận một cửa liên thông hoặc Chi cục Thuế nơi có nhà cần chuyển nhượng. Trường hợp ở địa phương chưa thực hiện quy chế một cửa liên thông thì nộp hồ sơ cho văn phòng đăng ký quyền sử dụng đất nơi có nhà chuyển nhượng.

Thời hạn nộp hồ sơ khai thuế:

– Trường hợp hợp đồng mua bán không có thỏa thuận ai là người nộp thuế thì bên mua nộp hồ sơ khai thuế chậm nhất là ngày thứ 10 kể từ thời điểm hợp đồng mua bán bắt đầu có hiệu lực.

– Trường hợp hợp đồng mua bán có nêu rõ ràng bên mua là người nộp thuế thay cho bên bán thì thời gian nộp chậm nhất là lúc tiến hành làm thủ tục đăng ký quyền sử dụng, sở hữu.

Thời hạn nộp thuế: Được ghi trên thông báo nộp thuế của cơ quan thuế.

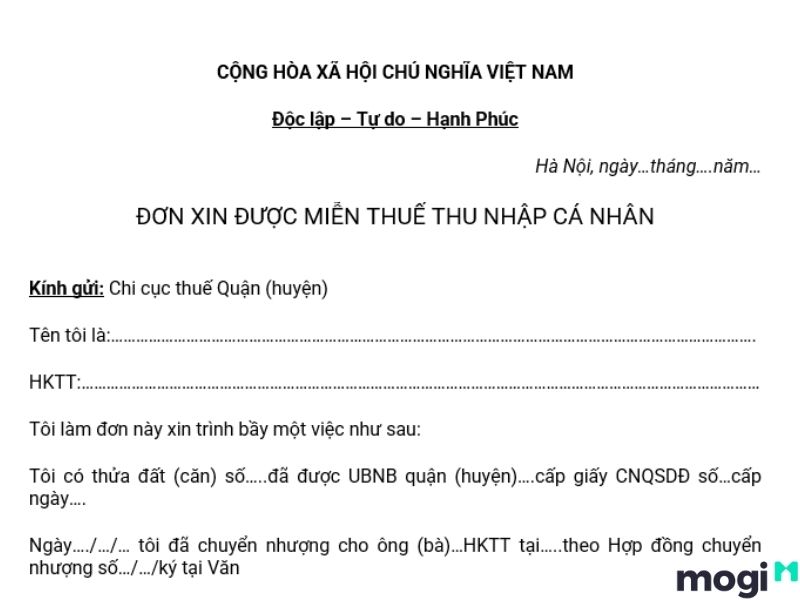

Mẫu đơn xin miễn thuế TNCN khi bán nhà

Theo các văn bản hướng dẫn luật thuế TNCN hiện nay thì không có mẫu đơn cụ thể. Do vậy các cá nhân có thể tự viết mẫu miễn thuế thu nhập cá nhân khi bán nhà theo cách đơn giản nhất và phải đảm bảo các thông tin cơ bản nhất.

Hy vọng bài viết của Mogi đã giải đáp một phần về vấn đề tính thuế thu nhập cá nhân khi bán nhà. Tham khảo nhiều bài viết hơn dưới đây để cập nhật thêm những thông tin bổ ích bạn nhé.

>>>Có thể bạn quan tâm:

- Hợp đồng mua bán đất và vai trò của nó?

- Thuế nhà đất là gì? Quy định của nhà nước